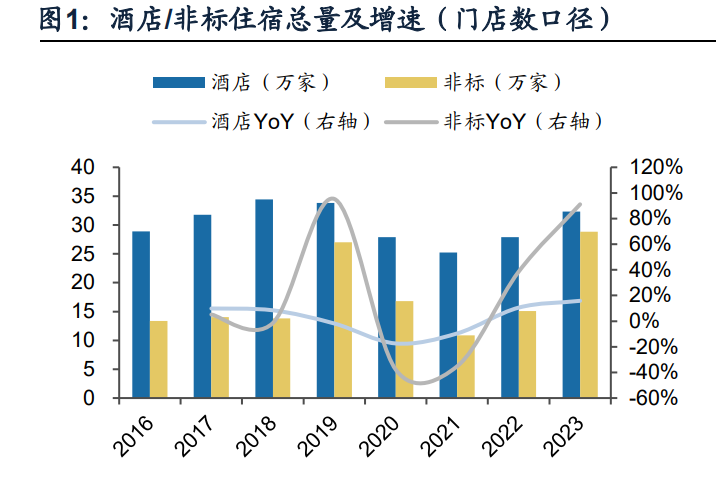

疫后酒店数量加速增长。据中国饭店协会公众号,截至23年底住宿业设施门店 数/客房数分别为61.2万家/1805万间,同比增长42%/18%,恢复至19年的101%/95%; 其中房量规模较小的非标住宿由于投资低、建设周期短,更为灵活,率先恢复(截 至23年底门店数/客房数恢复至19年的107%/120%)。从酒店来看,据中国饭店协 会公众号,截至23年底全国酒店总数/客房总数分别为32.3万家/1650万间,恢复至 19年的96%/94%,23年净增数分别为4.4万家/223万间,为16年以来酒店增长最快 年份。

商业物业租金下降是大量酒店投入市场的原因之一。租金是酒店运营主要成本 之一,据迈点公众号,租金占酒店收入的20%-30%。据ifind,近年来,各大一线、 新一线城市商业物业普遍面临空置率走高、租金下行的问题,酒店业主更易以较低 的成本获取较优质的物业,叠加酒店是一门现金流回报相对稳定、投资风险相对较 低的生意,疫后酒店行业供给快速提升。

头部企业持续扩张,集中度有所提升。2020-2022年酒店行业需求受疫情冲击, 由于酒店成本(租金、人力、水电等)较为刚性,需求端大幅收缩将导致酒店盈利 能力恶化,供给大量出清;而头部酒店集团依靠资金、渠道、品牌等多维度优势, 具备更强的抗风险能力,在危机中逆势加速扩张,抓住了跑马圈地的好机会,实现 了市占率的提升。

连锁化率提升逻辑继续演绎。相较单体酒店,连锁酒店具备更强经营韧性和扩 张能力,在疫中行业缩量时仍能逆势扩张,带动连锁化率加速提升。据中国饭店协 会公众号,截至23年底中国酒店连锁化率达41.0%,首次突破40%,但较美国70% 连锁化率仍有差距(statista数据),未来头部品牌扩张有望进一步带动连锁化率 提升。

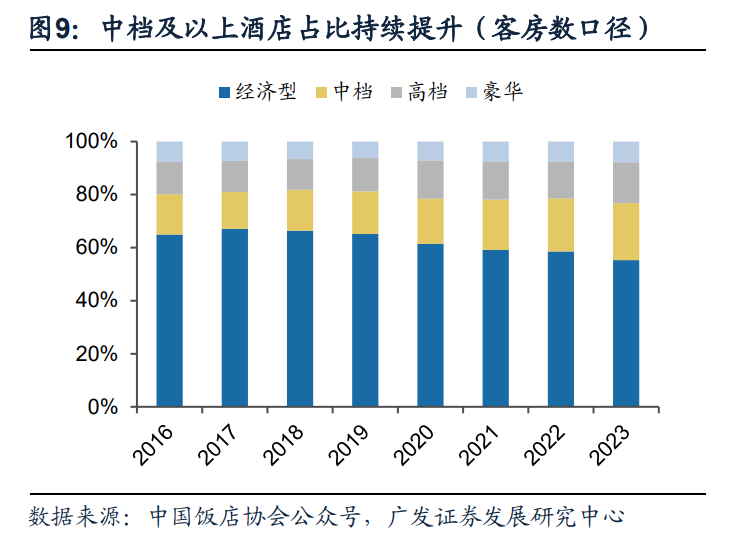

中端及以上酒店占比提升,结构持续优化。从行业整体看,经济型酒店仍占当 前酒店供给主体,但中端及以上酒店份额不断提升,据中国饭店协会公众号,截至 23年底中档及以上房量占比44.7%,同增3.2pp,2019-2023年持续增长。从龙头酒 店拓店情况看,中端及以上酒店成为扩张主力,据各公司财报,23q1-24q1华住中国/锦江(境内 境外)/首旅净增酒店中,中端及以上酒店分别占比86%/95%/82%, 酒店结构升级带来adr结构性提升。

23年以来休闲与商旅需求持续分化。酒店行业需求可拆分为休闲和商旅,据酒 店观察网公众号,商务需求占比约60%,对应休闲需求占比约40%。其中,中高端 酒店商务需求占比更高,如亚朵商务客群占比约80%(上海市浙江商会公众号数据)。 据亚朵24q1公开业绩会纪要,23年以来商旅需求受宏观经济影响,相对偏弱,而周 末及假期休闲需求维持较强的增长势能。当前强休闲、弱商旅趋势延续,展望未来, 我们预计休闲需求仍有增长支撑,而商旅需求有望逐步实现边际改善。

(一)休闲需求:酒店有望直接受益于旅游高景气度

国内旅游景气度延续,节假日拥有更强弹性。据ifind,24q1国内旅游人数/收 入分别为14.2亿人次/1.5万亿元,同增16.7%/17.0%,恢复至19年同期79.8%/114.3%, 中国旅游研究院预计2024年全年国内旅游人数/收入将分别达60.3亿人次/6.0万亿元, 同增23%/23%,恢复至19年同期100.3%/105.3%。此外,据文旅之声公众号,截至 目前24年重要节假日旅游人数与收入均超疫情前,表现出更强的恢复弹性。

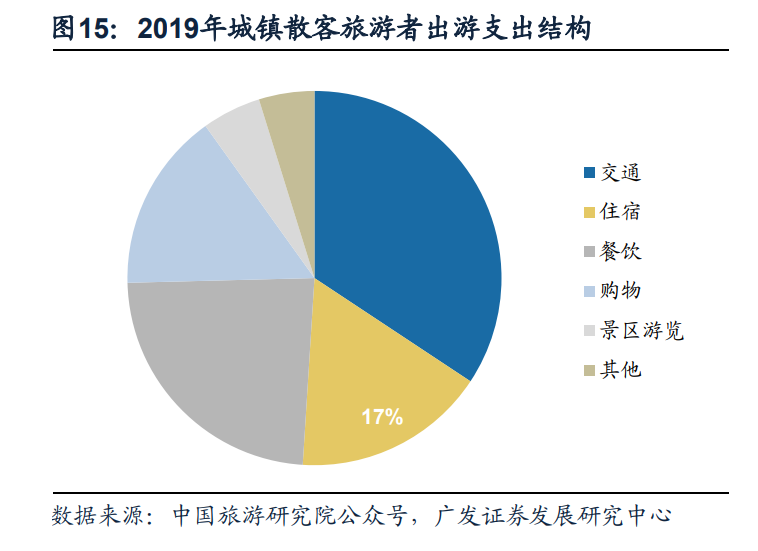

旅游高景气度有望直接带动酒店需求: 从支出结构看,据中国旅游研究院公众号,2019年住宿环节在城镇散客旅游者 的出游支出中占比约17%,仅次于交通和餐饮。据中国社会科学院旅游研究中心的 调查,23年78%的受访者在旅游支出中增加住宿环节消费,我们预计受房价增长、 出游天数与半径扩大等因素影响,住宿在旅游支出中占比有望进一步扩大。

从出游趋势上看,2024年法定节假日天数比往年更长,一方面有望进一步助推 旅游需求,我们按文旅之声公众号数据测算,节假日天数占全年9%左右,旅游人数 占全年30%-40%;另一方面有望带动中长线游及出游半径提升,据中国旅游研究院 公众号,23年以来主要节假日出游半径同比均有增长。此外,据艾瑞咨询公众号, 23年游客出游6天及以上占比21年有所提升,24年跨省出游较23年计划更多,出游 天数及出游半径有望持续扩大。 我们认为旅游时间拉长、半径增加,将会进一步带动住宿需求提升(短线、近 郊游住宿必要性相对低),旅游高景气度有望更切实地传导至酒店需求。

(二)商旅需求:渐进复苏,期待改善

受宏观经济波动影响,商旅仍在渐进复苏。据str资讯公众号,24年截至4月6 日,周中occ与adr对比19年普遍尚有缺口;截至6月30日,周三和周四adr对比 23年持平,occ实现增长,但对比19年同期仍均有差距,商旅实际表现仍较平淡, 带来的增量有限。目前经济增长修复势头尚不巩固,据ifind,24年6月制造业pmi 继续位于荣枯线以下(24h1仅3-4月位于荣枯线以上),非制造业pmi(商务活动) 24h1维持在荣枯线以上,自3月以来持续环比回落。

办公习惯存在惯性,或将影响商旅需求。疫情对办公习惯有较大改变,据前瞻 产业研究院,2018年我国远程办公渗透率仅0.6%,而据statista,2020年以来我国 远程办公渗透率较疫情前有明显提升。细分来看,据《第51次中国互联网络发展状 况统计报告》,22年在线视频/电话会议、在线文档编辑协作使用率较高,分别为36.8%、 29.0%。我们认为办公习惯培养后存在惯性,体现为23年放开后远程办公渗透率并 未明显下滑。随着线上办公行业持续引入新技术、提升产品智能化水平与交互体验, 商旅出行的必要性或将降低,对应的酒店需求或将在一定程度上受影响。

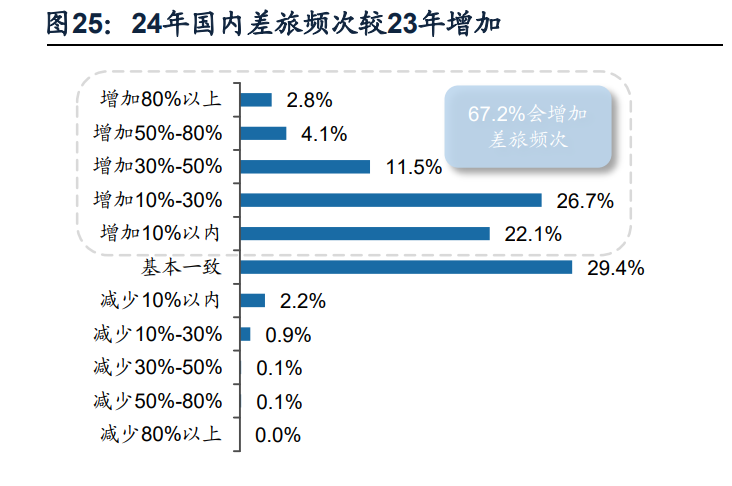

后续关注商旅边际改善趋势。据gbta23年8月的预测(援引自携程商旅公众号), 2024年中国商旅总消费预计超19年水平;据携程商旅《2023-2024商旅管理市场白 皮书》调研数据,24年67.2%的企业将增加差旅频次,64.9%的企业将增加酒店预 算,我们认为商旅需求后续或有望迎来边际改善。

23年较为特殊,年初补偿性出行需求快速释放,疫情期间出清的供给未能迅速 恢复,短期供不应求,adr明显上涨,occ在强休闲弱商旅趋势下表现相对平淡, 且纵观全年,adr普遍领涨,说明行业并未出现明显打价格战抢份额的现象。经历 了一年的消化和调整,酒店供需均出现变化,24年行业经营数据趋于回归常态,adr 在高基数、市场竞争加剧等影响下增长略显乏力,增速反而普遍跑输occ。考虑供 给大幅提升带来的稀释影响,预计未来行业量价经营指标均将面临一定增长压力, 但经营数据下滑并不意味着行业绝对需求收缩。

(一)2023 年复盘:adr 为 rp 增长的核心驱动力

23年adr普遍领涨,occ表现相对平淡。从整体数据看,据str资讯公众号, 23年中国内地酒店revpar恢复至19年的100%,其中adr/occ分别恢复至19年的 104%/97%;分档次看,除高档酒店外,其余档次酒店revpar均超19年,主要以 adr增长为驱动,说明剔除结构升级影响后,23年adr仍为rp增长主导因素。从周 度数据看,据str样本酒店数据,23年adr增速(对比19年)普遍跑赢occ,年初 分化较为明显,q4起逐步趋同。

23年龙头酒店adr恢复度明显优于occ。从同店数据看,据各公司财报,23年 各季度锦江、首旅同店adr普遍超19年同期,而同店occ较19年同期均有较大缺口, 两者分化明显。

(二)2024 年复盘:occ 增速普遍跑赢 adr

24h1酒店行业经营略承压,adr压力相对更大。从整体数据看,据str资讯公 众号,24h1中国内地酒店revpar/adr/occ分别同比-3%/-2%/-1%,24q1分别同 比-1%/持平/-1%,q2 revpar降幅较q1环比扩大,主要受adr降幅环比扩大影响, occ降幅维持在1%左右。从周度数据看,据str样本酒店数据,截至第29周,24年 无论是对比23年还是19年同期,occ增速均普遍跑赢adr。我们认为24年revpar 由adr增长驱动切换为occ增长驱动,主要因为:(1)adr在高基数、竞争加剧下, 提升空间相对有限,而occ在休闲需求景气延续 商旅有边际改善可能背景下,仍有 一定增长支撑;(2)当前环境下,部分酒店集团将战略重心倾斜至稳occ(后文论 述),adr或将在一定程度上有所调整。

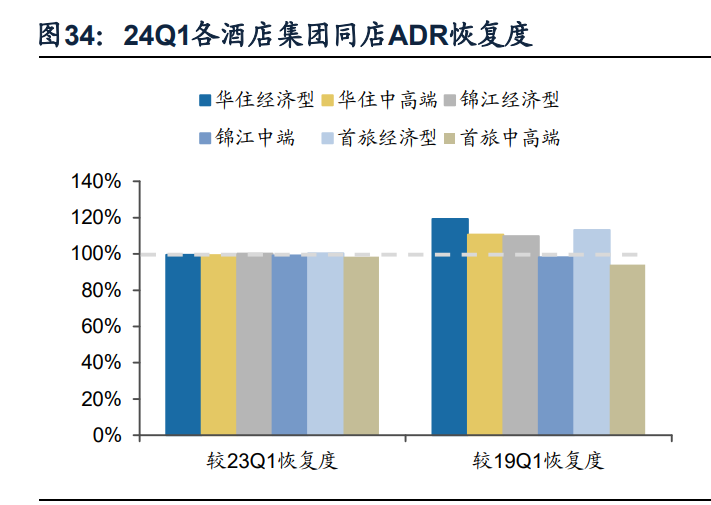

24q1龙头酒店adr增速放缓,occ仍有修复空间。从同店数据看,据各公司财 报,(1)adr:24q1三大酒店集团各档次酒店同店adr普遍超19q1,较23q1基 本持平,增速明显放缓;(2)occ:24q1三大酒店集团各档次酒店同店occ较23q1 基本持平,但较19q1普遍仍有差距。24q1龙头酒店量价指标尚未出现明显分化, 品牌及产品优势下adr仍有一定支撑,但房价增速也已经明显放缓。

(三)未来展望:供给仍在持续增加,量价增长均略承压

供给持续增加趋势预计短期难以扭转。据酒店之家app,24h1酒店供给逐月提 升,截至24年6月底,中国内地15间以上客房酒店数达36.6万家,较24年1月底增加 2.1万家。此外,据各公司财报,24年头部酒店集团拓店指引仍较积极,如华住24 年新开店指引1800家(较23年 400家),锦江计划新开酒店1200家(与23年持平), 计划新签约酒店2500家(较23年 500家),首旅计划新开酒店1200-1400家(23年 1500-1600家),亚朵24年计划新开酒店360家(较23年 80家),各酒店集团仍有 望保持快速拓店。供给持续增加背景下,行业竞争或将日趋白热化。

房价增长趋于乏力,头部集团溢价能力凸显。23年房价大幅提升并非常态,或 为2020年以来积蓄势能的集中释放。据str及ifind,2020-2022年疫情期间,内地 酒店adr并未较19年实现增长,2023年adr虽然较2019年有明显提升,但 2019-2023年行业adr年化增速并未跑赢cpi。值得关注的是,头部酒店集团凭借品 牌力和产品力获得更大溢价空间,表现为2019-2023年adr年化增速普遍高于行业 整体及cpi。在当前行业整体面临提价压力背景下,龙头仍有望通过结构升级带来结 构性增长 产品升级带来同店增长为adr提供支撑。

产品质量升级,迈向品质化发展。各酒店集团积极提升产品力,争取更高溢价 空间。(1)亚朵:据几木里公众号,24年6月亚朵4.0首店在西安开业,据亚朵app, 该店门市价/app价分别比西安其他亚朵旗舰品牌中价格最高门店高25%/15%;此外, 亚朵持续推动老店焕新,24年5月/6月焕新门店恢复度较老店(经营5年以上未焕新) 恢复度高5.8%/6.5%,6月焕新门店综合revpar较老店高26.4元。(2)华住:铁三 角品牌持续升级,据华住业绩会材料,汉庭、全季产品持续迭代至更高版本,乐活 在桔子品牌储备店中占比快速提升。(3)首旅:持续推进经济型酒店改造与品牌形象升级,据首旅酒店财报,截至23年底如家neo3.0酒店数量占如家品牌的58.5%, 较2020年底提升26.3pp。

酒店集团对occ的重视度提升。从各公司策略看,尽管adr与occ的管理是一 个动态过程,但在24年环境下,部分公司已将重心略往occ倾斜。例如据锦江酒店 23年度公开业绩会纪要,公司会在节假日、展会、大型活动时对adr做调整和管控, 其他基本以occ提升为主;据亚朵24q1公开业绩会纪要,公司24年战略是优先稳定 occ基础。头部集团战略重心的转移或为当前rp驱动力切换的原因之一,叠加去年 q3旺季价格基数较高,预计今年下半年occ表现或将优于adr。

2024年季度波动更平缓,期待周期拐点。从str样本酒店数据看,23年adr前 高后低趋势明显,q2和q4均有较大幅度的下滑,q3旺季降幅略有收窄;occ方面, q2-3达到年内高点,q4则明显回落。对比23年,24q2的adr与occ环比变化幅度 均更小,考虑q3 revpar仍面临较高基数,预计24q3实现增长的概率不大,但q4 revpar基数相对较低,若今年下半年adr与occ维持相对韧性,则revpar可能在 q4重回增长。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)