1.1 历史复盘:杯装冲泡奶茶领导者,发力即饮寻求新增长

公司成立于 2005 年,首创杯装冲泡奶茶。伴随着固体奶茶行业的蓬勃发展,凭 借着精准的产品定位以及大额的广告费用投入,香飘飘品牌一炮而红,成为了杯 装奶茶行业引领者。自 2012 年起,在优乐美、立顿奶茶、香约奶茶等多个强势竞 争对手的激烈竞争中,公司实现了固体奶茶细分市场市占率第一,2019 年市占率 一度达到 63.1%。2017 年,公司成功登陆上交所。由于杯装冲泡奶茶市场发展放 缓,公司开始积极寻找第二增长曲线,2017 年公司确立“双轮驱动”战略,以 meco 和兰芳园两大品牌进入即饮赛道,并拓展除奶茶以外的即饮产品,2019 年 meco 果汁茶成为 10 亿元级大单品。2021 至今,公司在冲泡产品上围绕健康化、推动 产品的升级与创新,在即饮产品上稳步发展果汁茶、液体奶茶等产品,并单独建 立即饮销售团队。公司“冲泡 即饮”双轮驱动的战略逐步落地实施,冲泡稳健, 即饮有望起量。

我们将公司的历史分成 5 个阶段,复盘如下:

1)2005-2012 年:杯装冲泡奶茶起家,飞速增长。2005 年公司董事长蒋建琪开 创了中国杯装奶茶品类,在当时现制奶茶市场刚刚起步的情况下,奶茶铺扩张速 度较慢,需求井喷,公司通过杯装奶茶打破了消费场景限制,抓住了“便利性” 的消费需求,降低了消费者的出行成本和时间成本,一时间杯装奶茶受到热捧。 香飘飘凭借大额的广告费用投入,强化了冲泡奶茶开创者和领导者的地位。从 2006 至 2008 年,公司实现了销售额从 5 亿元到 10 亿元的突破,发展至 2010 年, 公司实现了销售额 20 亿元的跨越式发展,确立中国杯装奶茶的领导者地位。

2)2013-2015 年:奶茶行业枝繁叶茂,冲泡放缓。奶茶行业逐步多元化发展:1) 即饮产品方面:统一于 2010 年推出 pet 瓶阿萨姆奶茶,2012-2015 年阿萨姆奶茶 赢得了不低于香飘飘的市场体量。2013 年起,奶茶市场中,无添加奶茶、果味奶 茶、咖啡奶茶等新品类层出不穷,从包装形态、口味、原料等方向上逐渐往健康 方向发展;2)现制茶饮方面:以喜茶、奈雪的茶、蜜雪冰城等为代表的新式茶饮 崛起,消费者对于现制茶饮的热衷程度在提升。相对应而言,冲泡固体奶茶的市 场受到挑战,2014-2015 年公司收入端出现短暂下滑。

3)2016-2019 年,即饮开路,探索“双轮驱动”。面对冲泡业务增速放缓的客观 现实,同时公司产品淡旺季销售差别过大的问题亟待解决,公司开始布局即饮业 务。在原有“香飘飘”品牌的基础上,新推出了“meco”和“兰芳园”两个全新 品牌,定位更高端的液体奶茶产品,并推出“meco”牛乳茶及“兰芳园”丝袜奶 茶。2018 年,公司创新性地推出杯装“meco”果汁茶,次年便跻身 10 亿级大单 品。

4)2020-2022 年:疫情冲击明显,调整期创新蓄势。冲泡产品方面,冬季是冲泡 产品的销售旺季,因冬季疫情较为严峻,公司核心的冲泡业务遭受影响。即饮产 品方面,疫情使得即饮的消费场景亦受到影响,尤其校园渠道销量下滑明显,大 单品“meco”果汁茶出现下滑。公司“双轮”承压,发展出现短暂停滞。与此同 时,公司加快推动产品品类与口味的创新,寻求新增长。

5)2023 年至今:修复冲泡,发展即饮,管理提升,势能向上。2023 年疫情后消 费回暖,即饮产品方面,公司在柠檬茶赛道进行差异化布局,推出兰芳园冻柠茶, 在重点城市铺货,加大费用投放,拓展专职即饮经销商,发展潜力较大。2023 年 公司即饮业务营收同比增长 41%,疫后第一年已呈现较好的增长趋势。冲泡奶茶 发展空间有限,公司的冲泡业务以“修复”为主基调。2023 年 12 月,公司邀请 在快消品行业经验丰富的杨冬云总担任总经理,以期打开香飘飘发展的新局面。

1.2 冲泡稳健恢复,即饮逐步发力

公司以冲泡业务起家,2020 年对冲泡业务进行品类创新,发力泛冲泡领域。1) 传统冲泡类:即固体冲泡奶茶,产品定价位于 3-6 元/杯,2005 年公司推出第一 款杯装冲泡奶茶,即经典系,随后公司一方面不断升级经典系奶茶,一方面持续 扩充产品矩阵,改善产品结构,推出了优选各地健康食材的好料系和主打口感碰 撞的双拼系。随后,公司根据市场需求,相继推出了芝芝/生椰牛乳茶、珍珠牛乳 茶等去植脂末健康新品。2)泛冲泡类:即新式冲泡产品,不限于奶茶,2020 年 公司开始发力泛冲泡领域,2023 年陆续推出了“如鲜”手作燕麦奶茶、“鲜咖主 义”燕麦拿铁咖啡两款创新、健康化升级产品,单价在 7-8 元/杯,产品结构有望 不断提升,也尝试推出了 cc 柠檬液等泛冲泡产品,持续拓展产品矩阵。 即饮类重点突破,meco 果汁茶率先成为爆品,兰芳园冻柠茶持续接力。公司 2016 年推出兰芳园丝袜奶茶,拉开公司即饮业务的序幕。2017 年,公司创立子品牌 “meco”,“meco”以其高品质、年轻化的特质迅速成为新晋知名品牌,定价区间 在 5-6 元/杯左右,主要客户群体为学生,2018 年推出果汁茶,以其差异化的杯 装形式,更高的包装颜值、更高的果汁含量、更丰富层次的口感及“真茶真果汁” 的定位,赢得了消费者的喜爱,成为新晋“网红”饮料产品,次年单款产品销售 额即突破 10 亿元。随后公司借助兰芳园品牌,推出港式鸳鸯、冻柠茶、咸柠七等 产品。公司针对产品痛点积极优化配方,港式冻柠茶用蜂蜜取代蔗糖,解决了茶 的涩味;采用低糖配方,满足消费者健康化诉求,以青柠原汁搭配锡兰红茶实现 0 蔗糖 0 脂肪,2023 年冻柠茶表现喜人。2024 年,公司重点打造 meco 杯装果茶 及兰芳园冻柠茶,逐步在夏季即饮产品上放量。

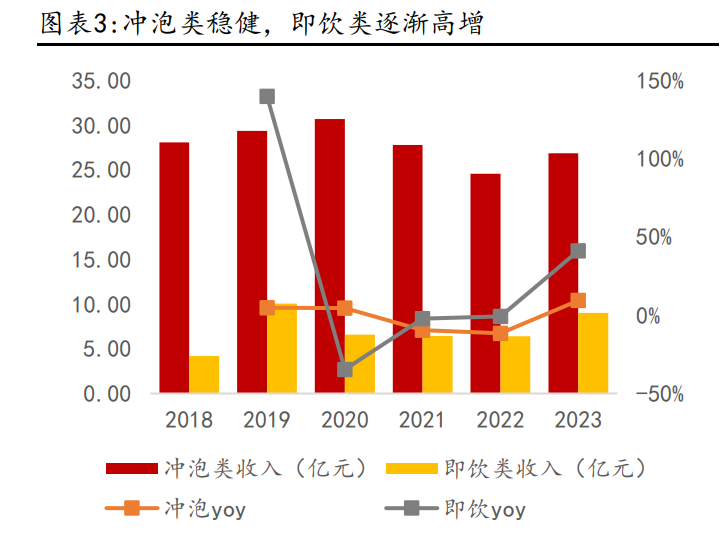

冲泡稳健,即饮占比提升,逐渐贡献增量。2020-23 年,公司即饮类营业收入占 比从 17.63%提升至 25.13%,占比呈现稳步提升趋势。具体来看,2020-22 年,公 司受疫情持续影响,营收持续下滑,进入调整期,但在公司逐步加强对于即饮业 务的重视之下,即饮 sku 不断增加,产品铺货逐步推进,即饮业务下滑收窄。2023 年随着疫情影响不再,公司营业收入实现疫后反弹,其中,2023 年冲泡业务实现 26.86 亿元,同比增长 9.37%,即饮业务实现 9.01 亿元,同比增长 41.16%,即饮 表现亮眼。

1.3 股权相对集中,持续激励提升活力

1.3.1 股权结构:家族企业,股权结构相对集中

股权结构相对集中,创始人及其家人持股超 80%。截至 2024h1,公司创始人蒋建 琪持有公司 56.43%的股权,其中直接持股 50.44%,通过杭州志周合道间接持有 公司股份的 5.99%。公司为家族企业,蒋建琪与陆家华为公司实际控制人,前十 大股东持股比例达 85.4%,其中蒋建琪与陆家华为夫妻关系,与蒋建斌为兄弟关 系,与蒋晓莹为父女关系,蒋建琪、陆家华、蒋晓莹及杭州志周合道为一致行动 人。2023 年底新上任的总经理杨冬云为公司第五大股东,持股比例为 5.14%。公 司拥有 16 家子公司,分别负责各类产品的生产、营销、运输等工作,其中,冲泡 和即饮的产品分别由不同的子公司生产,工厂主要分布在四川、天津、广东等地。

1.3.2 管理层治理:两轮股权激励激发活力,新任总经理有望加速公司业务转 型

2023 年底新总经理杨冬云总上任,消费行业经验丰富,有望助力公司快速转型。 公司持续在进行业务模式的探索与转型,上市以来,公司管理层动态调整较为频 繁。2023 年 12 月,公司邀请杨冬云总担任公司总经理职务,负责具体业务的落 地和实施,蒋建琪总辞去总经理职务,作为董事长把握公司的方针策略。杨总曾 历任广州宝洁公司、黛安芬集团、易达集团、速 8 酒店、白象食品、健康元药业 集团等公司高管,其中,杨总曾亲自主导白象精炖大骨面的产品研发和推广,并 将其打造成爆款。我们认为,杨总在快消品方面的丰富经验,有望赋能公司,较 快实现公司在冲泡和即饮业务的改革与转型。 此外,公司在聘任杨总担任总经理的同时,董事长蒋总拟以每股 13.43 元的价格 向杨总转让 20,537,290 股股份,占公司总股本的 5%,该股份转让已于 2024 年 3 月 18 日完成过户登记手续。我们认为,杨总作为职业经理人,在股权上与公司 实现绑定后,管理动能有望持续被激发,帮助公司提质增效。

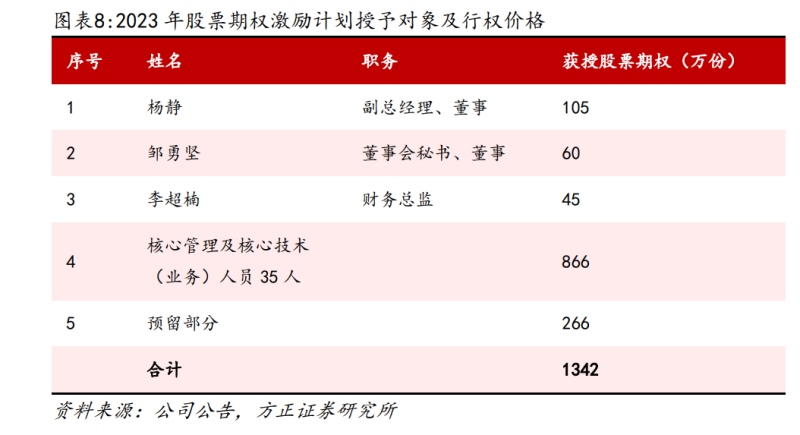

两轮股权激励持续提升团队积极性。公司于 2018 年推出第一轮股权激励计划, 该计划以 2017 年营收和归母净利润为基数,对公司 2018-21 年的营收和归母净 利润做分项考核,单个年度指标达成后当年解除限售的比例为 50%,2018、2019 年公司考核目标顺利完成,2020 年因受疫情影响,公司下调了考核目标,但 2021 年疫情因素的延续对于公司的冲泡和即饮业务均带来挑战,使得公司当年并未实 现股权激励的目标。2023 年 4 月,摆脱疫情影响后,公司提出了新一轮股权激励 计划。

第二轮股权激励计划注重营收考核,目标合理激发活力。2023 年公司股权激励计 划计划覆盖高管及核心管理及技术(业务)人员,并预留 266 万份,合计拟向目 标对象授予股票期权数量 1342 万份,约占激励计划首次授予日公司股本总额的 3.27%,解锁业绩目标为以 2022 年为基准,2023/2024/2025 年收入增长率分别不 低于 15%/35%/50%,对应当年收入同比增速分别为 15%/17%/11%。从本次股权激 励计划目标来看,我们认为,公司此次激励目标合理,预计考虑到即饮业务处于 早期起量阶段,利润端贡献有限,激励目标有助于激发公司管理团队及业务(技 术)人员的活力,实现公司持续有效的增长。

1.4 财务分析:荆棘中前行,期待即饮放量带动增长

近五年来公司业绩有所波动,疫后坚定前行。2018 年由于 meco 果汁茶成功出圈, 2019 年持续高增长,带动营收和归母净利润的提升。2020 年由于疫情影响,打 乱了公司的经营计划,冬季疫情高发使得冲泡产品销量承压,同时也减少了礼赠 需求,果汁茶发展也受到影响,公司前期布局的工厂产能利用率偏低,运营效率 下滑明显,使得公司在 2020-22 年的业绩表现持续下滑。2023 年得益于疫后经济 复苏,需求反弹较为明显,公司冲泡和即饮业务都取得不错表现,2023 年冲泡业 务同比增长 9%,即饮业务同比增长 41%。

即饮业务较大程度影响盈利水平,费用投放高举高打力求换来放量。从盈利能力 来看,公司毛利率和净利率自 2021 年起呈现逐年改善趋势,但目前较 2019 年水 平还存在一定差距。公司冲泡业务毛利率较高,基本处于 40%以上,而即饮业务 的变化导致整体毛利率的波动较大,2018-2019 年即饮产品快速放量,即饮毛利 率达 30%左右,随后销量下滑,全国三地的即饮产能集中释放拉高了制造费用, 导致毛利率下滑明显,直接影响到公司毛利率水平。2023 年公司加大对即饮产品 的费用支持力度,产品持续放量,带动产能利用率提升,使得公司盈利能力实现 较大幅度的改善。从费用率来看,公司为发力即饮赛道,2023 年公司销售费用率 攀升至 24%,对比同行来看,公司坚持费用投放高举高打,处于行业前列。同时, 公司存货周转率处于行业领先水平,经营效率较好。

2.1 冲泡行业规模逐渐萎缩,香飘飘韧性较强稳坐龙头

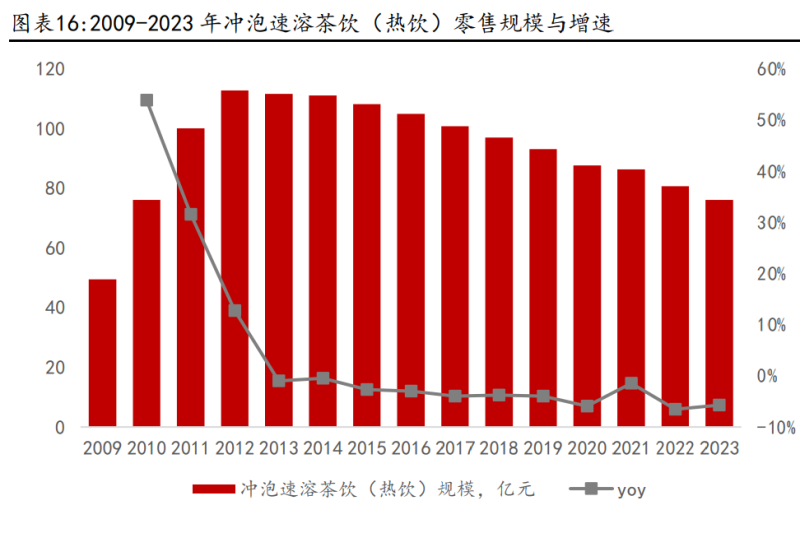

冲泡奶茶赛道萎缩,发展受限。根据欧睿,中国冲泡速溶茶饮(热饮,不包含咖 啡)的零售规模于 2012 年见顶,达到 113 亿元,其中,冲泡奶茶为主要产品之 一,随后冲泡速溶茶饮赛道处于萎缩状态,2023 年市场规模为 76 亿,2012-23 年 cagr 为-3.5%。2021 年由于疫情影响,消费者外出场景受限,居家需求增多,冲 泡奶茶需求短期恢复。我们认为,从整体来看,由于受到饮料赛道各类新式茶饮 的持续冲击,冲泡奶茶市场规模出现下滑。

香飘飘在冲泡市场占有显著的领先地位。当前国内冲泡奶茶竞争格局已基本稳定, 其中主要品牌有香飘飘、优乐美、香约等。根据公司公告,2012-23 年公司连续 12 年杯装冲泡奶茶市场份额保持第一,从已披露的市占率数据来看,2014-19 年 公司杯装冲泡奶茶市场占有率由 57.0%提升至 63.1%,我们预计公司当前在冲泡 奶茶赛道的市占率在 60%以上。

2.2 现制茶饮快速崛起,挤压传统冲泡市场

现制茶饮快速崛起,现制茶饮大众价位带占比高,对冲泡行业造成冲击。1990 年 -2007 年,预拌粉调料饮料为主要现制茶饮门店的产品,相较于便捷的冲泡奶茶, 现制茶饮口感一般且价格偏贵,并没有明显优势。随后现制茶饮行业不断创新及 升级,从最初简单的冲兑到目前各种精致化产品,通过健康且性价比高的产品满 足消费者日益多样化的需求,全国的连锁性品牌持续涌现,发展至今,多个头部 品牌门店数量在 6000 家以上,蜜雪冰城门店数甚至突破了 3 万家,现制茶饮持 续扩张中。

根据灼识咨询的数据,中国现制饮品(包含茶饮和咖啡)的消费规模持续 扩大,2022 年中国现制饮品市场规模已达 4213 亿元,2017-2022 年均复 合增长率为 23.14%,现制饮品占中国饮料市场的比重也逐年提升,现制 饮品的影响力越来越大。按价位来分,我国现制饮品市场主要分为平价、 中价和高价市场,根据灼识咨询,由于中国饮料市场的平价现制化和现制 饮品的消费平价化,未来平价现制饮品市场的占比会持续提升,预计平价 现制饮品 2022-2028 年 cagr 为 24.0%高于中价的 19.9%和高价的 10.8%, 未来平价现制饮品市场的发展预计将对传统冲泡奶茶造成一定冲击。

2.3 香飘飘冲泡产品布局完整,提价逻辑持续演绎

公司冲泡类产品展现出明显的季节性,旺季主要在 q4。公司在 2020-22 年由于疫 情影响,各季度销售额波动较大,但整体来看,冲泡业务的淡旺季区分明显,主 要动销表现在下半年,尤其在 q4。从各季度冲泡业务的收入占比来看,2019-23 年单 q4 冲泡业务营收占全年冲泡业务营收的比重分别为 49%/58%/49%/61%/55%。

传统冲泡产品布局完善。当前公司传统冲泡产品矩阵完善,形成了 3.5-5.5 元的 完整价格带,满足消费者不同层次的需求,其中,经典系列与好料系列推出较早, 占比较大。除传统冲泡产品外,泛冲泡新品零售价格均在 5.5 元以上,品类也从 冲泡奶茶向咖啡、泛冲泡领域扩展,向更为健康、便捷的角度推新。

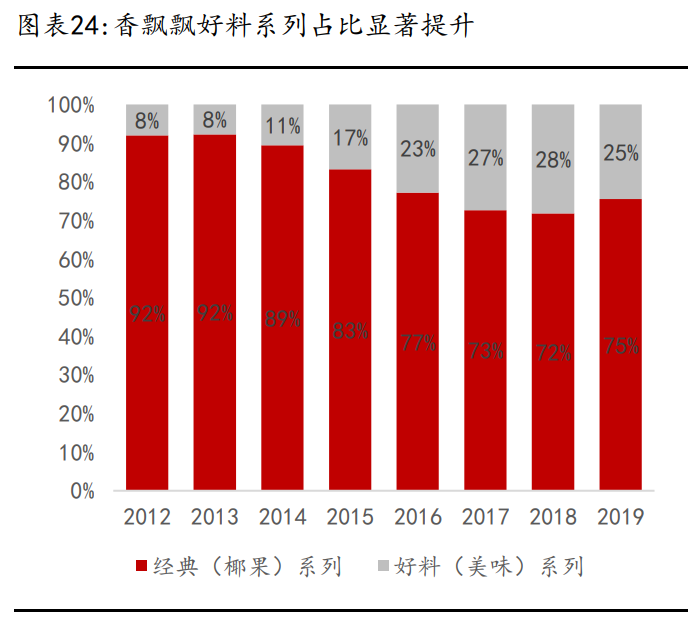

冲泡业务提价逻辑持续演绎。2012 年以来,针对经典、好料系列产品,公司多次 提升出厂价和终端零售价。从出厂价的均价来看,根据公司公告,2012-2019 年 经典系列均价仅从 52.33 元/标箱提升至 58.37 元/标箱,价格增幅为 12%,而好 料系列均价从 62.14 元提升至 87.62 元/标箱,增幅达 41%。伴随着好料系列的持续提价,好料系列的销量占比也呈现提升趋势,从 2012 年的 8%提升至 25%,冲 泡业务产品结构提升较为明显。

毛利率受原材料价格及提价因素双重影响。近年来公司毛利率波动较大,除公司 提价因素以外,原材料价格波动是影响毛利率变化的关键因素。公司冲泡奶茶的 主要原材料包括脱脂奶粉及植脂末、白糖、茶粉、红豆、椰果等,包装材料主要 包括奶茶杯、杯盖、吸管、包装箱、礼品盒等,根据公司年报,2023 年公司冲泡 类业务的原料成本占营业成本的 80.27%。 冲泡业务毛利率变化因素分析:2016 年公司对椰果系列产品提价,同时植脂末、 脱脂奶粉等多种原料价格下滑,使得毛利率显著提升;2017 年白糖、包装等原材 料价格上涨幅度较大,影响冲泡业务毛利率;2018-2019 年,得益于产品提价叠 加部分原材料价格下行,毛利率得到提升;2020 年受到执行新收入准则的影响, 毛利率下滑;2021 年各类原材料成本上涨,2022 年公司为应对成本上涨,对冲 泡全系列进行提价 2%-8%不等,叠加大包粉价格下行,毛利率显著回升;2023 年 单位产品成本下滑助推毛利率上升。复盘整个冲泡业务的毛利率变化来看,原材 料价格的波动和公司的提价措施对冲泡业务的毛利率产生较大影响。我们预计 2024 年原材料成本端相对有小幅下降,对利润端有正向贡献。

2.4 冲泡业务未来的空间在哪里?

我们认为:1)价格角度,传统冲泡奶茶产品提价空间有限,泛冲泡带来的产品 结构提升或是突破方式;2)销量角度,短期传统冲泡处于需求修复阶段,中长 期新品放量是关键。 从价格来看,2012-2023 年冲泡产品销售均价从 53.22 元/标箱稳步提升至 70.35 元/标箱,cagr 为 2.57%,提价一定程度上支撑了公司的增长。在当前经济环境 下,消费者对于价格的敏感度越来越高,同时,在现制茶饮的价格竞争激烈的背 景下,冲泡奶茶未来提价空间或相对有限,泛冲泡产品未来或可带来产品结构的 提升。 从销量来看,受疫情、市场竞争环境加剧等多方面因素的影响,2023 年公司冲泡 产品销量已较 2018-2020 年的峰值有较大差距,2023 年疫后出现回升。我们认为,公司短期冲泡业务仍存在疫后需求修复的增长空间,中长期维度看,通过冲 泡新的增长曲线提升销量是维持增长的关键要素。

泛冲泡产品持续推新,迎合消费新趋势,期待新品逐步贡献增量。公司在冲泡领 域不断推新,基于整体冲泡奶茶行业增长乏力的情况,公司在 2023 年大幅推新, 相继推出如鲜手作燕麦奶·茶、鲜咖主义手作燕麦拿铁咖啡和 cc 柠檬液,公司 单杯产品价格带已提升至 7 元/杯以上。 (1) 如鲜手作燕麦奶·茶:产品精选武夷山大红袍、凤凰单枞鸭屎香、漳州平 和县白芽奇兰三大中国名茶,使用独家定制 oatly 加浓版植物基燕麦奶。 工艺上,采用充氮锁鲜技术,完全保留了现制奶茶的新鲜口味。 (2) 鲜咖主义手作燕麦拿铁咖啡:产品采用阿拉比卡研磨咖啡萃取液,与 oatly 燕麦奶相融合,辅以充氮锁鲜技术。 (3) cc 柠檬液:产品添加带皮鲜榨 nfc 柠檬汁,果汁含量≥95%,口感酸甜鲜 爽,0 脂肪,3s 即溶,可与水、美式咖啡、苏打水等搭配 diy。 公司泛冲泡类新品的主推方向为健康、高性价比,产品品质对标现制茶饮咖啡, 但单杯价格低于 10 元且便捷。我们认为,公司于 2023 年大幅推出新品,体现了 公司对于冲泡业务以期改革的积极信号,而当前新品正处于探索初期,期待公司 利用自身在冲泡领域的产品及渠道经验赋能新品,打造大单品,以支撑冲泡业务 的中长期持续增长。

3.1 即饮空间广阔,头部品牌市场集中度较高

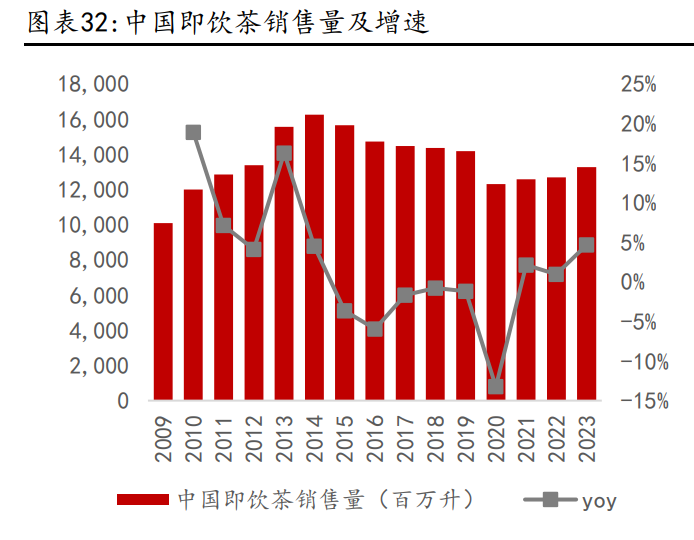

即饮茶市场超千亿,近年来景气度有所上升。根据欧睿国际的数据,2023 年中国 即饮茶(无汽)销售额市场规模达到 1254 亿元,除 2020 年遭受疫情影响外,近 十年来市场规模保持在 700 亿以上。由于现制茶饮的快速扩张的影响以及健康观 念下含糖茶饮料销售放缓,整个即饮茶市场在 2014 年之后进入稳增长阶段。近 年来由于低糖/无糖茶逐渐得到中国消费者接受和认可,即饮茶市场自 2020 年的 低谷后持续恢复,销售额及销售量均得到恢复,景气度逐步向上。

即饮茶市场大且多样,头部品牌集中度较高,品类推陈出新快。从整个软饮料市 场来看,2023 年即饮茶市场规模占比达到 18%,仅次于瓶装水,为饮料赛道第二 大市场。即饮茶庞大的市场规模得益于即饮茶的品类丰富性,相较于碳酸饮料、 果汁饮料、能量饮料等细分市场,即饮茶涵盖了含糖茶及无糖茶,含糖茶品类更为多样,且新品层出不穷,容易快速产生爆品。从即饮茶的市场集中度来看,头 部品牌集中度较高,2023 年 cr5 达到 81.8%,包含康师傅(顶新集团)、统一、加 多宝、农夫山泉、王老吉。2023 年香飘飘的市占率为 0.8%。虽然头部品牌市占率 较高,但由于即饮茶推新速度快,品类多种多样,也涌现出了元气森林气泡水等 迅速上量的爆款产品,规模较小的品牌有机会在新品类中脱颖而出。

3.2 液体奶茶:发展奶茶即饮业态,调整战略持续探索

依托杯装奶茶的基础,公司切入液体奶茶赛道,但业务发展相对较缓。2017 年, 公司创新推出杯装即饮奶茶 meco 牛乳茶和兰芳园丝袜奶茶,定位高端人群,开 创中国杯装液态奶茶行业的新市场,以期通过新的液体即饮奶茶与传统的杯装冲 泡奶茶形成较好的互补及协同效应。从业绩表现来看,2017 年,公司液体奶茶业 务在推出第一年即实现营收 2.17 亿元,市场初见成效。但进入 2018 年,公司液 体奶茶同比仅有微增,考虑到 2017 年新品并非年初导入,2018 年销售同比或有 下滑,2019 年液体奶茶出现明显下滑,主要系公司调整市场战略,提升果汁茶的 重要性,液体奶茶相应放缓。随后因为疫情原因,液体奶茶增长承压。

我们总结,2019 年以来液体奶茶收入出现下滑主要系:1)公司主动调整市场策 略,即饮资源聚焦果汁茶而非液体奶茶。由于 2018 年果汁茶的良好市场反馈, 初入即饮市场的香飘飘决定聚焦资源在果汁茶上,主动调整产品结构。2)液体奶 茶市场的竞争环境更为激烈。液体奶茶市场发展较早,自 2007 年麒麟控股株式 会社推出首款午后红茶奶茶以来,国内无菌罐装液体奶茶市场中头部企业竞相角 逐,包含统一、康师傅、麒麟、娃哈哈、三得利等。其中,统一的阿萨姆奶茶于 2009 年推出,随后成为爆品,根据统一企业 2017 年中期报告,统一在无菌罐装 液体奶茶市场的份额超过 72.1%,消费者对于液体奶茶已经建立起品牌心智,新 进入者想要分一杯羹相对困难。此外,公司液体奶茶业务一定程度上还受到快速 发展的现制奶茶的影响。

3.3 meco 果茶:跳出奶茶路径,再创新品类,疫后逐步恢复有望上行

3.3.1 现象级大单品,聚焦人群重点发力

杯装果汁茶品类开创者,迅速打造出 10 亿元大单品。2018 年公司全新推出 3 个 口味(桃桃红柚、泰式青柠、金桔柠檬)的 meco 蜜谷果汁茶系列即饮产品,果汁 含量远超中国果汁茶标准,终端售价 6 元/杯,并先后推出了果汁茶圣诞杯、女 神杯及王者荣耀、无限王者团的联名款。2018 年市场对果汁茶的需求很大,但产 能有限,随着 2019 年技改提升了灌装速度,产能随之提升。2018 年,公司果汁 茶收入为 2.01 亿元,次年,该项收入便达到 8.68 亿元,终端销售额突破 10 亿 元,实现飞跃式发展。 果汁茶疫情期间因主力消费场景受限遭受冲击,疫后力求逐步恢复进入上升通道。 2020 年,由于疫情原因,大学校园开学时间推迟,且疫情背景下的饮料消费场景 受限,即饮消费的大中学校等核心渠道管控严格,使得公司不得不根据外部形势 的变化,及时对原计划在大学校园开展的 meco 果汁茶推广活动进行了调整。根 据公司财报,2020 年公司果汁茶收入下滑至 5.22 亿元,2021 年同比小幅增长 6% 至 5.56 亿元。根据公司公告,2022 年前三季度公司果汁茶实现收入约 4.84 亿 元,同比增长 6%,由于 22q4 疫情对整体消费影响较为明显,我们预计 22q4 果汁 茶动销表现有所承压。公司于 2023 年 4 月官宣新的品牌代言人,加大品宣力度, 渠道上增加冰冻化投入,meco 果汁茶在疫后呈现恢复趋势。2024 年,公司将杯装果茶新定位为“茶饮店外的第二选择”,4 月已开始投放广宣物料,逐步上线营 销活动,强化消费者认知。

我们认为,从液体奶茶转向发展果汁茶,品类赛道的转型体现了公司希望跳出奶 茶的路径来发展即饮。我们总结,疫情前 meco 果茶的成功之处主要有 3 点: 1)“果味 茶”市场快速增长,开创果汁茶品类,通过高果汁含量的特点差异化 抢夺市场。2016 年农夫山泉推出茶π,切入“果味 茶”赛道,产品上市当年便 独揽 10 亿收入,2017 年突破 25 亿元,增长迅速。此时,“果味 茶”赛道属于较 为新兴的品类,细分市场的品牌和产品较少,消费者并未对细分品类形成具体的 品牌认知。洞察到“果味 茶”的市场需求,公司于 2018 年迅速推出 meco 果汁 茶,区别于市面上一般的果味茶,公司果汁茶果汁含量高,主打“真茶真果汁”, 产品更为健康,把握住了饮料赛道需求热点。果汁茶发展至今,星巴克、喜茶、 奈雪的茶等现制咖啡茶饮品牌纷纷入局,但从单价及果汁含量来看,meco 果汁茶 性价比相对更高。

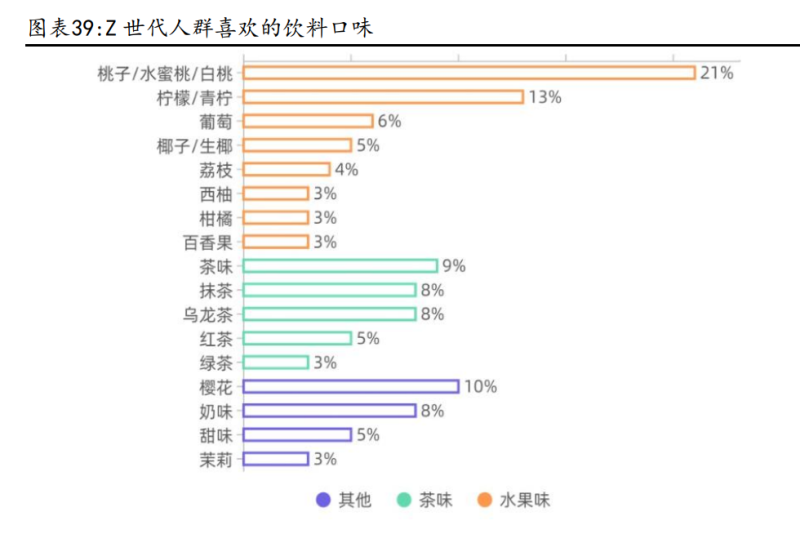

2)人群定位准确,发力“z 世代”年轻人群。从定位来看,校园渠道是果汁茶的 重要原点渠道,学生是果汁茶的核心原点人群。根据《2022 新茶饮消费趋势报告》 中显示,最受“z 世代”欢迎的新茶饮类型是水果茶,有 30.5%的受访者将其列为 最喜欢的茶饮类型。根据上海消保委发布的《z 世代饮料消费调查报告》,水果味 和茶味饮料尤其受到“z 世代”人群的喜爱。公司的果汁茶产品充分迎合了大中 学生的饮品消费喜好。

3)杯装差异化,与现制饮品产生联想,强化消费者品牌认知。公司以杯装的差异 化形态切入市场,与市面上瓶装、易拉罐装等产品包装的差异性明显,独特的杯 型包装使得年轻消费者容易将 meco 果汁茶与现制饮品进行联想。从价格来看, 虽然蜜雪冰城个别果茶单品价格与 meco 果汁茶价格已相近,但从整体现制果茶 饮品市场来看,当前 meco 果汁茶仍具有价格优势。

3.3.2 稳量拓新,持续深耕,短期内果茶将是即饮业务核心支撑力

meco 果汁茶是阶段性的现象级大单品,也是即饮业务的核心产品,根据最新披露 数据,2021 年果汁茶收入占即饮业务的 86%。我们认为,基于果汁茶产品的差异 化、精准的人群定位且不断拓新、渠道的深耕及扩张,未来还有较大可持续突破 的空间,短期内果汁茶是公司即饮业务增长的关键产品: 1)新定位:2024 年公司重新梳理果汁茶的品牌定位,将其定义为“茶饮店之外 的第二选择”,加强消费者对 meco 果汁茶与茶饮店的联想,有助于拓展新的消费 者。 2)产品端:meco 果汁茶自上市以来,主要消费人群是学生群体,随着原有消费 群体年龄增长,消费者更加偏向于低糖、无糖等类型产品。因此,公司正在针对 不同群体,对产品口味进行分化调整,计划推出“轻果茶”系列产品,满足更多 消费群体的需求,提升客户粘性。 3)渠道端:截至 2023 年底,公司即饮网点约 30 万家,短期内公司不会急于拓 展门店,而是希望对现有门店进行深耕。meco 果汁茶在学校、cvs 等原点渠道一 直以来与用户匹配程度相对较高,公司深耕原点渠道,努力打造高势能门店。同 时,除校园等传统消费场景外,公司努力挖掘杯装果茶的礼品装、家庭装的消费 机会,积极开拓零食渠道、餐饮渠道的市场机会。

3.4 兰芳园冻柠茶:柠檬茶赛道经久不衰,公司创新产品试取一杯羹

3.4.1 柠檬茶大赛道,现制快速扩张,即饮历史深厚

现制茶饮品类走向细分化,柠檬茶专门店开店火热。由于现制茶饮品类更新速度 快、开店变化快,现制茶饮的开店趋势一定程度上反应了市场的需求方向。2019 年,以喜茶、奈雪的茶为代表的现制鲜果茶门店大幅扩张,柠檬茶专门店则属于 起步期,并未形成一股趋势。随后随着新式茶饮竞争日渐激烈,茶饮门店的细分 化逐渐明显,柠檬茶的消费习惯被逐渐培育,柠檬茶专门店开店走向快速扩张阶 段。根据《中国餐饮发展报告 2022》,全国柠檬茶专门店的数量从 2019 年起持续 增长,尤其 2021 年柠檬茶专营店实现了爆发式增长,门店数量从 2020 年的 3080 家增长至 2021 年的 6260 家,同比增长 103.3%。发展至 2024 年,部分柠檬茶品牌依旧快速开店,根据窄门餐眼的数据,2024 年 5 月内,柠季手打柠檬茶新开门 店 90 家,占月底门店总数的 5.8%,位居茶饮品牌开店数前列。

即饮柠檬茶经久不衰,多种款式大单品频出。即饮柠檬茶由来已久,最早可追溯 至维他奶集团推出的维他柠檬茶。1979 年,维他柠檬茶在香港一经推出,便稳居 香港茶饮市场的前列,直至今日,在香港依旧保持着绝对的领导地位,在中国内 地也持续畅销。根据元气资本公开的数据,维他柠檬茶在中国的收入约 30 亿元。 此外,康师傅冰红茶、统一冰红茶也依托柠檬茶品类,在即饮市场上持续活跃。 康师傅冰红茶收入体量预计超百亿,统一冰红茶收入预计也有 30 亿左右,体现 了柠檬茶的产品韧性以及消费者的认可度。

柠檬茶即饮及现制市场均超百亿,柠檬特质使得品类常青。根据易观分析的报告, 自 2018 年以来,现制柠檬茶用户规模的增速明显高于其他现制茶饮品类,预计 至 2025 年,现制柠檬茶专门店开店空间超过 3 万家,市场规模将达到约 600 亿元。叠加当前即饮柠檬茶约一百多亿的规模,柠檬茶品类空间广阔。我们认为, 柠檬茶作为大品类有如下原因: 1)酸涩口感的成瘾性:酸涩味是一种具备成瘾性的口感,食用酸涩味的食品会产 生刺激性,大脑产生内啡肽,使人愉悦;2)消暑解腻:由于柠檬茶多以冰镇形式 出现,例如传统的港式冻柠茶,夏季饮用起到消暑解腻;3)健康需求:当前消费 者注重健康化的的饮品,柠檬富含维生素 c 的健康印象早已导入大众心中,符合 消费者对于健康饮品的追求。

3.4.2 冻柠茶背靠兰芳园,产品创新引入,期待持续拓展流通及餐饮渠道

配方创新,依托兰芳园,打造港式冻柠茶。2021 年,公司认知到柠檬茶市场的巨 大潜力,首推兰芳园杯装港式冻柠茶,次年推出瓶装冻柠茶,定位“0 蔗糖,喝 到爽”。我们认为,公司在柠檬茶大赛道中推出冻柠茶,具有如下特点: 1) 品质:原料及配方创新。原料上,公司冻柠茶以“青柠原汁 锡兰红茶 荆花 蜂蜜”为主要原料,采用青柠原汁,比传统柠檬茶更加清新酸爽,同时融合 现煮锡兰红茶茶汤,更好地调和口感。配方上,公司的冻柠茶产品针对现有 市场柠檬茶的消费特点进行了优化,用蜂蜜取代蔗糖,弱化了茶的涩味,同 时,公司用低糖配方满足消费者对于健康的追求,口感更为清爽。 2) 品牌:依托兰芳园得到较高认知度。兰芳园品牌始于 1952 年,是香港非物质 文化遗产——“港式奶茶制作技艺”的代表品牌。近年来,兰芳园旗下产品 不断出现在热门综艺节目和线下“网红打卡地”等年轻人喜欢的场景中,展 现出“时尚、新潮”的一面,在年轻消费者中兰芳园已有较高认知度。 3) 渠道:围绕核心城市的原点、高势能渠道进行铺货,持续推进冰冻化,未来 逐渐探索流通和餐饮渠道。2023 年,公司针对冻柠茶产品挑选了 70 个即饮 核心城市,围绕核心城市的原点、高势能渠道进行铺货,在广东、北京、江 苏、浙江等地区逐渐获得较好的市场反馈。冰冻化方面,冰冻化对于冻柠茶 的动销至关重要,目前公司拥有一万多台自有冰柜,同时配合购买冰道资源, 实现即饮产品的冰冻化陈列,今年也在积极尝试创新终端冰冻化陈列形式。 流通渠道仍在探索过程中,未来公司还将计划在餐饮渠道探索铺货。

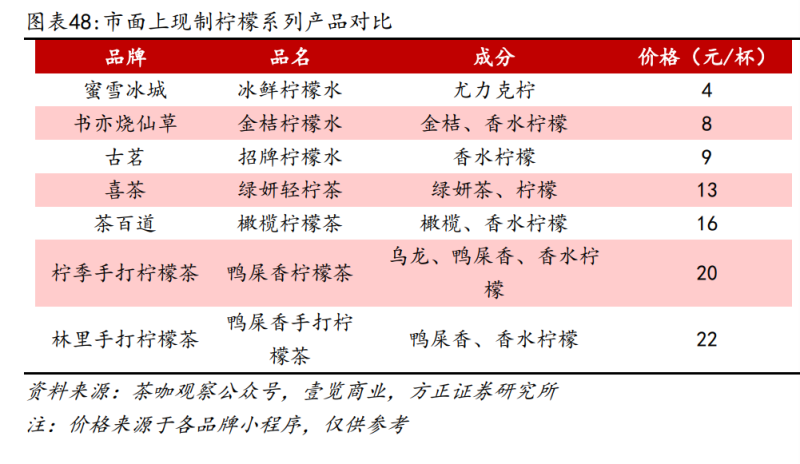

现制茶饮柠檬水展开价格战,冻柠茶全年或量升价降,中长期具有潜力。随着全 球柠檬产量增加,全球柠檬每公斤平均价格从 2023 年 6 月的 10.69 元降至 2024 年 6 月的 8 元,降幅达 25%。对应到终端,2024 年现制茶饮品牌柠檬水相关产品 降价明显,价格战激烈,蜜雪冰城冰鲜柠檬水单杯价格已降至 4 元,其余品牌也 推出优惠活动。短期来看,现制柠檬水的价格战会对冻柠茶等柠檬即饮产品的动 销造成一定影响,且 cvs 等原点渠道必须通过促销来提升动销。因此,我们预计, 随着冻柠茶产品铺货和冰冻化的持续推进,2024 年冻柠茶将呈现销量增长但均价 下滑的整体趋势。从中长期来看,随着柠檬茶赛道的扩容,公司高举高打的营销 打法将带动冻柠茶动销持续提升,具有较大的增长潜力。

3.5 即饮团队独立运作,聚焦资源拓展市场

建立独立的即饮销售团队,高效运作即饮业务。公司 2023 年将即饮板块独立运 作,招募了约 700 名饮料销售人才,与公司原有团队组建了一支约 1000 人的即 饮销售团队。公司成立独立团队运营即饮业务,主要系冲泡和即饮产品所处的生 命周期及业务自身特点不同:1)从城市级别来看,冲泡产品渠道集中于下线市 场,其中三线以下城市占比较高,而即饮产品一、二线城市的销量占比较大;2) 从渠道结构来看,冲泡产品以批零渠道、食杂店为主,即饮产品则以校园及校园 周边、cvs 便利系统等原点渠道为主。因此,公司为了高效运营即饮业务,力求 打造第二增长曲线。

短期不盲目扩张终端网点数,聚焦资源做即饮市场。根据公司公告,截至 2023 年 底,即饮铺货网点数量约 30 万家。公司在短期内暂时不会追求门店数量的大幅 增加,而是希望对现有门店进行深耕。一方面,公司会根据冲泡业务和即饮业务 的特点,分别筛选适配的经销商和终端渠道资源;另一方面,公司会选取一些动 销比较好的渠道和门店进行聚焦,集中投放资源和费用,通过产品的生动化陈列, 建立产品势能,营造热销氛围,以带动其他渠道和门店的销售。分产品来看:1) meco 杯装果茶,目前由全品销售团队和即饮销售团队共同经营,公司期望通过优 化策略,充分发挥团队的协同效应;2)兰芳园冻柠茶,当前处在产品和渠道适配 优化的阶段,公司目前以原点渠道和势能渠道销售为主,流通渠道仍在探索过程 中。

3.6 产能利用率偏低,期待规模效应持续显现

即饮业务持续培育中,产能利用率偏低。上市前,公司专注于冲泡业务的发展, 共有 3 个固体奶茶工厂。2016 年,公司发力即饮业务,当年投资 2.61 亿元新增 湖州液体奶茶厂两条生产线,随后公司持续加大液体奶茶的产能投入,分别在天 津、江门和成都新增液体奶茶生产线。截至 2023 年底,公司共拥有湖州、成都和 天津共 3 个固体奶茶工厂(生产冲泡类产品),以及湖州、天津、江门和成都共 4 个液体奶茶工厂(生产即饮类产品)。其中固体奶茶产能 18.89 万吨,产能利用 率 70%,考虑到冲泡类产品季节性的因素,实际产能利用率较高;液体奶茶产能 49.19 万吨,产能利用率仅 28%,还有较大提升空间。

产能扩建接近尾声,折旧摊销逐渐增加影响利润水平。从 2016 年起,公司启动 了 4 个液体奶茶建设项目:“年产 10.36 万吨液体奶茶建设项目”、“年产 16.8 万 吨无菌灌装液体奶茶建设项目”、“成都年产 28 万吨无菌灌装液体奶茶项目”和 “天津年产 11.2 万吨无菌灌装液体奶茶项目”。在项目建设过程及完成后,公司 新增了折旧及摊销费用,使得每年的折旧摊销费用逐年增加,从 2016 年的 0.3 亿 元提升至 1.7 亿元,而在建工程于 2023 年已降至 0.5 亿元,液体奶茶产能扩张 即将结束。我们认为,由于公司即饮产品仍处于培育阶段,短期内再度扩产可能 性小,未来将以消化产能为主。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)