1.1 凯发k8国际官网的简介:持续领先的酒店优等生

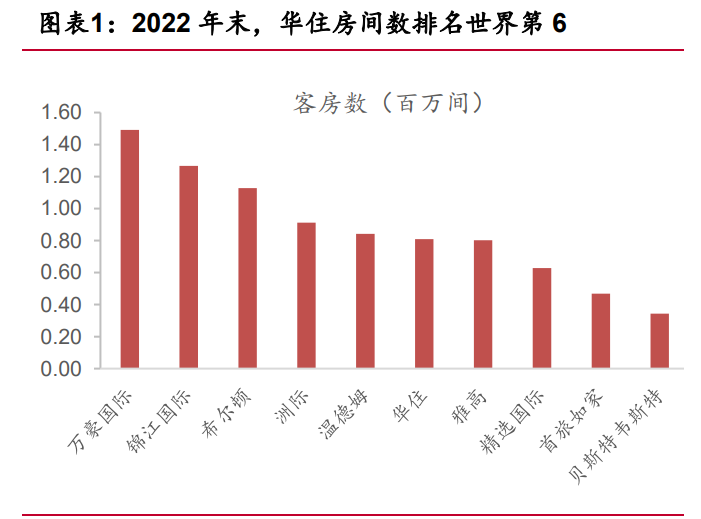

中国酒店行业领军者。华住集团于 2005 年创立,在创始人季琦的带领下,其成为全球发展最 快的酒店集团之一。2013-2023 年间,公司酒店数量 cagr 为 20.8%,收入 cagr 为 18.0%。目 前,集团位列美国 hotels 杂志公布的全球酒店集团排名第 6 位,在中国酒店集团市场占有率中排 名第 2。截至 2024 年 3 月末,华住共经营 9,817 家酒店/95.57 万间在营客房,涵盖经济型至高端 奢华共 30 余个品牌,遍布全球 18 个国家。

公司深耕酒店经营,以境内酒店的租赁和自有模式为主。按照酒店的经营区域,酒店业务可 以分为境内及境外。目前公司核心业务仍在境内,境外酒店收入仅占 20%。分业务模式看,无疫 情干扰的 2023 年,公司自营酒店业务收入占比 63%,其中境内自营酒店业务收入占比 44%,系 公司营收主力军。分毛利率水平看,加盟业务毛利率明显高于自营模式,加盟及特许经营为公司贡 献更高毛利水平。

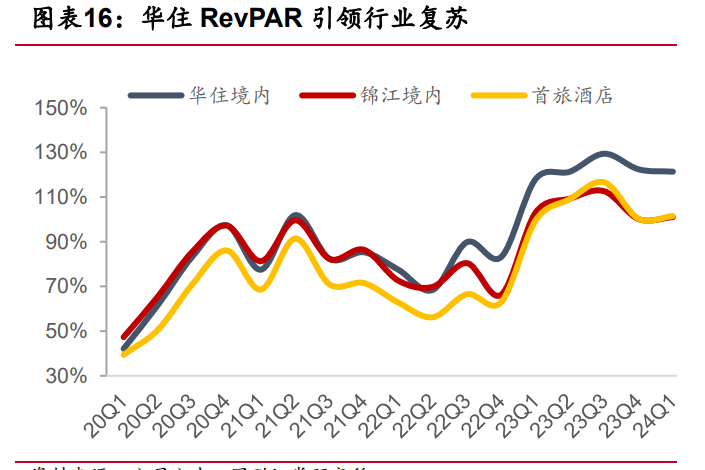

疫后优势被进一步放大。2019 年前,华住的收入体量尚有可比肩的同业,盈利能力虽高于同 业但差距仍控制在可接受的水平内。以 2019 年数据为例,华住境内收入高于行业平均水平 13%, 境内酒店的归母净利润高出行业平均水平 52%。3 年疫情给中国酒店业带来冲击,危机过后,产 品、品牌、会员优势和逆势投资在疫后兑现,头部酒店企业的收入体量和盈利质量明显分化,从结果看,华住较锦江、首旅等酒店同业取得各方面的明显优势。2023 年,华住境内酒店业务收入高 于行业平均水平 51%,境内酒店业务归母净利润已高出行业平均水平 114%。

1.2 发展历程:勇立潮头与未尽之美

深耕酒店行业。华住集团成立于 2005 年,前身为汉庭酒店集团,自成立来持续扎根酒店行 业,先后推出汉庭、全季、漫心等酒店品牌,完成外延收购花间堂、桔子水晶等品牌,逐步形成多 品牌、多价格带布局的连锁酒店集团。公司 2010 年在美国纳斯达克成功上市,2020 年在香港联 交所主板二次上市。 勇立潮头,快速扩张。华住集团的发展顺应了中国酒店业发展的时代潮流,并后来居上,成 为勇立潮头的引领者。 1)后来居上,夯实内功。公司在 2005-2010 年这一阶段后来居上,大力发展经济型品牌汉 庭酒店,在酒店业发展的黄金阶段快速占据市场份额,形成了强劲的团队执行力,为以后进军中高 端市场打下坚实的基础。 2)消费升级,多品牌标准化扩张。2010 年华住在上海推出第一家全季酒店,2012 收购中档 连锁酒店星程香港 51%的股份,2014 年与雅高订立协议形成合作,2017 年收购桔子水晶的所有 股份,2018 年收购花间堂,逐渐形成了多元化的品牌矩阵。2019 年华住收购 dh 酒店,开始全球 化布局。 3)深耕中国,走向全球。2022 年 7 月,华住集团全面升级组织,正式成立六大区域公司, 深耕本地管理,转向高质量运营。同年 9 月,华住集团正式发布全新品牌形象,英文名变更为“h world”,华住集团全球总部正式投入使用。华住的千城万店,中高端突破及国际化进程仍在路 上。

1.3 股权架构:股权结构合理

股权结构合理,创始人为实控人。截至 2024 年 3 月末,公司实控人为创始人,创始人季琦 先生以及公司联合创始人赵彤彤女士及吴炯先生按转换基准共同实际拥有公司约 31%的发行在外 普通股。

创始人系连续创业者,高管层一路陪伴。公司创始人及董事长季琦先生是位连续创业者,在 其前十余年的创业生涯中,先后创办携程、如家、汉庭三家市值超过百亿的上市公司,致力于用 it/ 互联网思维改变传统服务业。从高管团队其他成员来看,多数高管从业经验约 20 年,且在公司平 均任职时间超过 10 年,核心人员结构稳定。

1.4 经营概况:重回增长区间

revpar 复苏 门店扩张助力公司营收重回增长。疫情期间,公司 revpar 受到严重冲击, 复苏节奏多次被打乱,营业收入波动前行。2023 年来,商旅出行与休闲出行意愿强劲释放,公司 依托门店升级 结构升级 收益管理实现较高的 adr,并支撑起 revpar 的强势恢复。revpar 上 行叠加门店持续扩张,公司营业收入重拾增长,2023 年公司营收同比增长 57.9%,2024q1 公司 营收同比增速为 17.8%。

毛利率回暖但仍有修复空间。伴随收入端回暖,公司毛利率自 2023 年初回暖上行。2023 年 毛利率为 34.5%,同比增长 22.9pct,较 2019 年仍有 1.4pct 的差距,2024q1 的毛利率水平为 32.5%,同比上行 5.0pct。

盈利能力提升。伴随国内外业务复苏,2023 年公司费用水平有所优化,但较疫情前仍有一定 差距,2023 年公司销售费用和管理费用分别为 4.9%/9.5%,较 2019 年分别 1.1pct/ 0.1pct。2023 年公司 ebitda 率和销售净利率分别为 31.6%和 18.9%,较 2019 年的 15.7%的销售净利率提升 明显,且境外部分亏损逐步减少,对公司业绩拖累有望逐步减弱。

积极分红反哺股东。伴随公司经营重回增长区间,公司利润水平和现金流明显好转,得以反哺 股东。从 2023 年公司对于股东回报举措看,2023 年公司大比例分红 21.5 亿元,对应股息率抬升 到 3%附近,股东回报得以强化。

2.1 供给:连锁化加速推进

供给出清后回补,目前供给已基本恢复。疫情给酒店经营带来挑战,极限压力下,酒店行业 出清明显,2022 年末中国酒店数量/客房数量分别为 27.9 万家/1426.4 万间,较 2019 年分别17.5%/-19.0%。从 2023 年恢复节奏看,疫后的高景气催生了酒店业的快速回补,根据中饭协数 据,截至 2023 年 12 月末,中国酒店数量/客房数量分别为 32.3 万家/1649.8 万间,恢复至疫情前 95.6%/93.6%。分价格带看,经济型酒店优化更为明显,截至 2023 年末,经济型酒店房间数仅恢 复至 2019 年同期的 79%。

大浪淘沙,连锁化加速推进。从结构看,非连锁单体酒店抗风险能力弱,出清更为剧烈,而 连锁酒店凭借自身在资金、品牌、流量上的优势逆势扩张并推动连锁化率进一步提升。截至 2023 年末,连锁酒店客房数较 2019 年增长 49.4%,酒店行业连锁化率达到 41.0%,同比提升 2.2pct, 较 2019 年提升 15.3pct。不同价格带酒店间连锁化率略显分化,2019-2023 年间,经济型、中端、 高端、豪华型酒店连锁化率分别 11.5pct、 20.7pct、 20.7pct 和-1.0pct。从连锁化率提升速度看, 经济型、高端酒店连锁化率持续向好,中端稍显波折。

下沉市场空间广阔,酒店集团积极进行渠道下沉。受制于经济发展水平不同,我国不同线级 城市的连锁化率并不相同,横向比较而言,一线城市连锁化率>二线城市>三线及以下城市,未来 的连锁化提升空间或更依赖下沉市场。中饭协近年披露的数据验证下沉市场连锁化的空间,2023 年末,国内一二线以外城市连锁化率为 33.4%,同比提升 2.7pct,但较二线城市仍有 16.4pct 的差 距,预计未来中国低线城市酒店客房连锁化将为行业整体连锁化率提升贡献主要增量。而头部酒店 集团纷纷推进经济型、中端酒店品牌下沉,当前对低线市场覆盖领先同业,先发优势明显。

2.2 需求:休闲需求延续积极

景气指数回归常态,市场信心谨慎乐观。浩华报告显示,2023q1 酒店市场综合景气指数达 到 24,自 2019 年以来市场综合景气指数首次回正;2 季度酒店市场回暖延续,酒店综合景气指 数达到 87,系历史最高值;3 季度之后景气指数回落,但市场信心仍维持高位;2024 年以来,市 场景气指数回归至 2020 年以前的市场水平,整体信心指数处于谨慎乐观。从细分维度看,与去年 同期相比,市场对需求增长的预期相对积极,但 adr 增长动力相对不足。

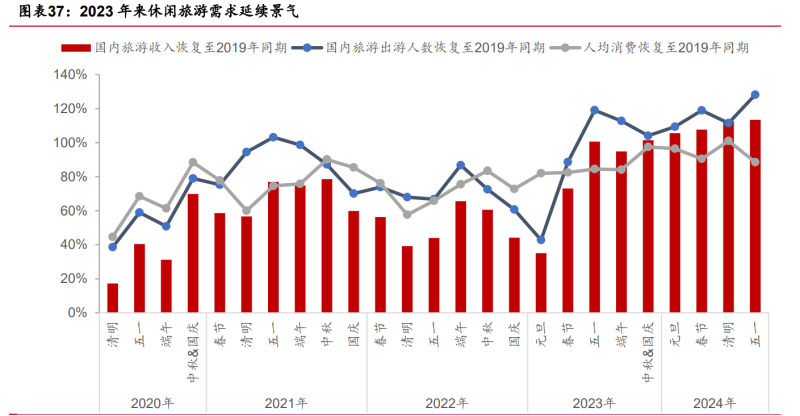

休闲需求延续积极。2023 年至今,旅游市场高开稳走,2023 年一季度/二季度/三季度/四季 度/2024 年一季度国内旅游总人次为 12.16/11.68/12.90/12.17/14.19 亿,分别恢复至 2019 年同期 的 68%/90%/85%/86%/80%。假期出行更是见证旅游市场持续强劲态势,2024 年五一假期,全国 国内旅游出游人次按可比口径恢复至 2019 年同期的 128.2%,国内旅游收入按可比口径恢复至 2019 年同期的 113.5%,对应的,客单价按可比口径恢复至 2019 年 88.5%。商务需求在集中释放 后恢复理性,2024q2 会议需求的景气指数转负,指数下滑至-6,积攒的会议需求集中释放后,会 议市场需求进入更为理性阶段。众多企业削减会议预算也给商务需求增长造成一定压力。

结构升级持续推进,adr 提升趋势未变。从长期看,居民对于美好生活的向往依然是消费的 主基调。从酒店行业结构演进看,2019 年-2023 年,经济型收缩,中高端产品仍在扩张,一收一 放间,中高端占比提升趋势延续。从各家酒店集团中高端占比看,中高端战略持续落实,2023 年 12 月末华住/锦江/首旅中高端占比环比提升 1.6pct/1.1pct/1.0pct;且首旅、锦江稳步推进高端及奢 华酒店建设,2023 年注入诺金、安麓奢华经典品牌和全服务酒店,进一步完善品牌矩阵。

3.1 品牌:穿越周期,向上发展

多品牌布局,覆盖全价格带,品牌孵化能力优于同业。2005 年,公司第一家汉庭酒店于昆山 火车站建立,此后公司以内生孵化和外延并购优质品牌两种方式做大做强,以经济型酒店为根基逐 步发展为多品牌酒店集团。当前,华住集团旗下共有 31 个品牌,凯发k8国际官网的业务范围涵盖了经济型、中档、 中高档、高档以及豪华所有细分市场,丰富的品牌矩阵使得华住集团扩大用户基数,得以捕捉并满 足来自不同加盟商的需求和消费者需求。从品牌来源看,公司对于酒店市场敏锐的洞察力和创新力 使其得以不断孵化出优秀的自有品牌,汉庭、全季等拳头产品均为公司自行孵化,品牌打造能力在 同业中处于领先地位。

铁三角品牌夯实大众市场,发展速度及门店数量明显领先同业。经济型及中档酒店是中国酒 店业的核心,从全国酒店数据看,中饭协数据表明,二者占据中国酒店房间总数的 76.7%,中国前 10 大酒店品牌几乎均诞生自经济型及中端市场,这两个市场拥有中国最广袤的大众客群。经过多 年的发展,华住集团在大众国民市场已形成“汉庭 全季 桔子”的铁三角品牌矩阵,品牌壁垒高 筑。从门店数量看,2023 年末,汉庭酒店数量达到 3598 家,继续占据中国连锁经济型酒店 top 1,更为重要的是,在经济型酒店式微的背景下,其仍逆势实现 5 年 9.5%的年均门店复合增速;全 季酒店作为公司中端酒店的拳头品牌,截至 2023 年末门店数量达 2116 家,在中端连锁市场占比 12.6%,5 年 cagr 为 30.8%;桔子酒店作为兼具“商务与休闲需求”的乐活产品,增长势头正 劲,2023 年末数量为 652 家,5 年 cagr 达到 30.5%。

产品持续更新迭代以贴合消费需求,经营数据持续验证并深化品牌优势。如前所述,公司旗下铁三角品牌已经用其远超同业的扩张速度和门店数量验证品牌在加盟商心中的认可度。而产品 新模型的高接受度是加盟商与公司持续巩固信赖度的表现,以全季 4.0 为例,2018 年底公司推出 全季 4.0 产品,虽然中间遇到疫情阻挠,但 2024q1 全季 4.0 产品在在营全季酒店占比还是达到 69.0%,快速推进产品更迭的背后是华住产品的优秀、组织执行力的高效和切实的经营效益提升。 公司在经济型及中端市场持续亮眼的经营数据和高质量有效的产品投入、产品迭代持续加深自身 品牌护城河。

内生外延完善品牌布局,中高端品牌加速扩张。在经济型酒店市场趋近于饱和的背景下,加 码中高端酒店市场成为酒店集团共识。发展中高端品牌也是公司重点战略,目前华住在中高端市场 已形成包括桔子水晶、城际、漫心、美居在内的多元品牌布局,从品牌来源看,虽然有漫心这样的 内部孵化品牌,但整体还是以外生收购为主。从品牌运营看,公司虽以标准化有限服务起家,但中 高端市场格局分散,公司在中高端及以上市场的品牌力在强化。2023 年,公司旗下桔子水晶在连 锁酒店高端品牌中排名第 5,市占率为 2.2%,公司的漫心品牌也跻身前 10,市占率为 1.2%。从 扩张速度看,2017 年以来,漫心、美居、桔子水晶等中高端品牌门店年均复合增速均在 25%以上, 公司中高端占比持续提升。

3.2 流量:会员主导,直连用户

坚持打造会员系统,流量护城河优势明显。“流量”是酒店行业的生命线,基于会员形成的良 好稳定的客流输送能力是酒店持续健康发展的基础。华住自成立以来一直非常注重自身会员系统 的打造,将发展会员数、会员积分奖励的兑换等作绩效考核的重要指标。经过多年的运营,公司现 已形成中国最具规模的忠诚计划——华住会,截至 2023 年 12 月末,公司拥有超过 2.28 亿名会 员,同比增速为 14.6%,会员规模已是全球第一,且增速好于万豪、锦江等同业。通过线上和线下 多点互动,公司与会员培养了稳健长期的关系,会员品牌忠实度高,公司数据显示,截至 2023q1, 华住会平均日活跃用户为 101 万人,其他酒店集团应用程序的日平均活跃用户仅有 8 万人,会员 黏性极强。

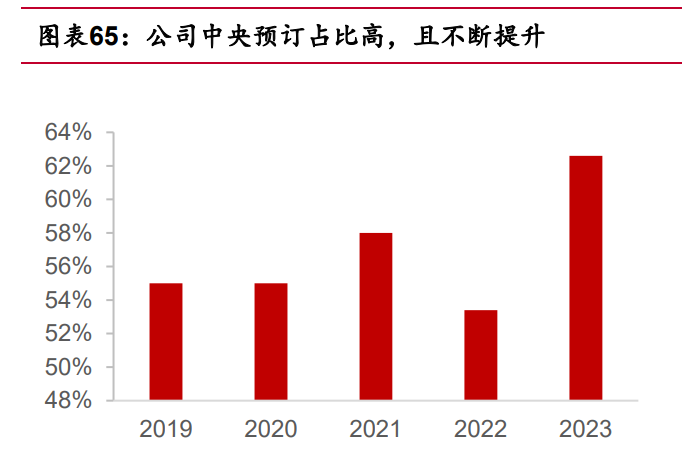

流量规模优势明显,订房渠道收入占比高。随着会员体量的壮大、流量的积聚及粘性的增强, 公司获客的规模优势愈发明显,2023 年公司中央预订占比达到 62.6%,同比提升 9pct。中央预订 能力的提升强化了公司前端收入水平,2023 年公司中央预定系统使用费收入达到 26.3 亿元,同比 提升 108%。对标同业来看,锦江 2023 年公司订房渠道收入仅有 7.6 亿元,仅为华住的 29%。根 据我们测算,依托持续强化的会员基数和中央预订优势,华住旗下加盟酒店的订房渠道收费费率上 行且持续高于同业。

对 ota 渠道依赖不高,销售费用率较同业更低。得益于庞大的会员流量和完善的直销体系, 华住集团对于 ota 平台的依赖度不算太高,其销售费用会低些。2023 年公司酒店业务的销售费用 率为 4.9%,而首旅集团的酒店业务的销售费用率为 6.4%,锦江酒店业务的销售费用率会更高些, 为 8.3%。

3.3 技术:数字化赋能,效率领先行业

it 赋能,实现“后台一体化,业务数字化”。作为 it 出身的创业者,季琦怀着“用 it 精神改 造传统服务业”的初心入局酒店业,公司自创立以来也确实持续进行技术的投入和专注,形成如今 技术领先的新型集团。具体看,华住集团通过算法、大数据、人工智能、机器学习等先进技术,覆 盖了客房定价、预定、入住等各个环节,提供更加精确和更有竞争力的活动,不断提升用户的消费 体验。

积极推进数字化,人房比和管理费用率有效降低。华住集团积极推进建设数字化,在 it 系统 中投入大量金额,大幅增加智能化设备。无论是华掌柜、送物机器人还是 30 秒入住都节省了人力 成本,提高了运营效率,有效降低了人房比和管理费用率。

4.1 规模扩张:深耕中国,下沉千城万店

“精益增长”着眼长远。中国酒店行业正经历从规模化扩张到品质化提升的转型阶段,此背 景下,华住集团谋定“精益增长”战略。2022 年初,公司正式提出将“超大规模增长”战略转型 为基于合格门店的“精益增长”战略,通过转型升级实现可持续、高质量发展。同年,公司完成六 大区域公司的布局,强化属地化生态建设。我们认为,公司“围绕卓越服务的精益增长战略” 组 织架构的配套调整有望帮助公司在下沉市场或在存量市场竞争中取得更清晰的视野,有助于进一 步实现高质量门店发展,从而获得更强的竞争优势,深化其穿越周期的能力。

薄弱地区强化取得初步成效,储备门店奠定未来发展。2022 年,华住中国完成组织结构调整, 成立区域分公司,属地化运营强化了华住在这些区域的开发和运营能力。目前来看,公司在原先相 对薄弱的地区已经取得了阶段性的成果,2023 年公司在华南、华西和华中市场的新签约酒店相较 2022 年分别增长 100%、80%和 40% ;相较 2019 年,公司新签约酒店数分别增长 200%、130% 和 110% 。展望未来,以连锁化率为例,目前江苏连锁化率达到 60%以上,仅华住一家已经实现 1200 家门店,而贵州的连锁化率仅是 22%,华住含在建项目 100 家,未来公司在华南、华西和华 中地区成长空间大。

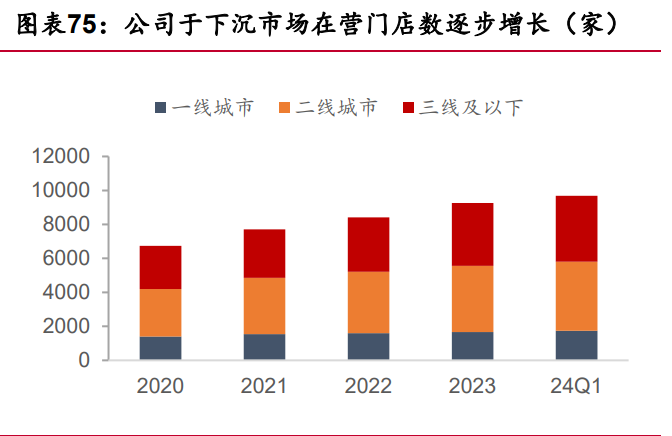

下沉发展,千城万店仍可期。我们之前在行业部分提及,未来中国酒店业连锁化发展空间在 于下沉市场,预计未来中国低线城市酒店客房连锁化将为行业整体连锁化率提升贡献主要增量。聚 焦华住,公司早在 2019 年就提出了“万家灯火”和“千城万店”的战略目标,从近年公司发展动 作看,公司持续进行低线市场的渗透并取得成效。截至 2024 年 3 月末,公司在营酒店在三线及以下城市占比为 40%,同比提升 1pct,三线及以下城市的储备酒店数量占比为 54%,实现绝对数量 的明显上行。从城市覆盖数量看,2024 年 3 月末,公司已覆盖 1290 个城市,相较于 2023 年 3 月 末新增覆盖 158 个城市。展望未来,中国还拥有约 200 个地级市,3000 个县城,三线及以下城市 人口超 10 亿,随着下沉市场消费能力提升,酒店消费的重要性日益上行。伴随公司以经济型和中 端品牌酒店布局三四线下沉市场,持续渗透低线城市,我们相信公司在下沉市场的规模有望持续增 长。

4.2 品牌向上:融合基因,抢滩中高端

品牌布局多元,加速抢占中高端市场。截至 2021 年末,美国中高端酒店占比为 74.7%,中 国中高端酒店占比为 33.15%,从未来方向看,在经济型酒店市场趋近于饱和的情况下,加码中高 端酒店市场已经成了确定的趋势。从中国酒店行业发展看,伴随着亚朵的规模突破千家,头部集团 的千店品牌之争也从经济型、中端品牌延伸到到中高端酒店市场。在公司发展规划上,中高端品牌 也一直是华住集团的核心战略,目前华住旗下已形成桔子水晶、城际、美仑美奂、漫心、欢阁、美 居在内的多元品牌布局。依托公司持续巩固的加盟商关系和不断突破的产品理念、服务意识,公司 中高端品牌不断发展,有序推进多品牌探索中高档市场战略。

公司中高端产品品牌基因并不弱,门店扩张可期。从产品基因出发,以城际为例,城际本身 是德系品牌,其定位于中高端枢纽酒店,与德国经济崛起同频发展。2020 年前后,公司在全资收 购德意志酒店集团后,将 intercityhotel 城际酒店引入中国,瞄准本土商旅精英诠释城际的德系基 因。2023 年末,公司旗下城际酒店数量达到 63 家,过往 3 年复合增速为 11.9%,未来 3 年预计 cagr 为 16.7%,进入加速扩张阶段。从产品模型看,桔子水晶的单房造价及综合 revpar 与亚 朵相当,而 2023 年末,桔子水晶仅 183 家门店,过往 3 年复合增速为 17.1%,未来有望加速向亚 朵的千店规模靠拢。

4.3 海外 dh:继续全球化,盈利能力边际改善

盈利压力边际缓解。海外 dh 作为国际化布局的重要一环,2019 年公司用 7 亿欧元收购了德 意志酒店的全部股权,2020 年 1 月,顺利完成与德意志酒店的股权交割。疫情前的 2019 年,德意志的 ebitda 率为 3%左右,疫情干扰下,德意志盈利能力不佳,疫后的 2023 年,公司 legacydh 的 ebitda 率重回正数区间。如从直接的利润贡献看,2023 年境外部分亏损逐步减少,伴随 海外轻资产转型的推进、降本增效的实施和全球会员体系的赋能,海外业务有望持续发展,对公司 的业绩拖累也有望逐步减弱。

全球化扩张值得期待。2024 年 3 月末,公司境外门店仍以德国为主,其门店数量占比为 53%。 除开德意志的传统优势地区外,公司也积极推进全球化扩张,探索其他欧洲国家、亚太地区的扩张 机会,2024 年 3 月末,公司储备门店中德国以外的门店占比为 62%,明显上行,储备门店的增加 也为公司后续扩张奠定基础。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)