新品类扩张,细分赛道贡献额外增量。

总量:挂钩化工,万亿规模

化工物流派生自十万亿规模(据中国能源报,2022年我国石油化工全行业实现营业收入16.56万亿元)的化工市场,根据中物联危化品物流分会公众号数据,预计2023年化工物流市场规模2.38万亿元,同比下降1.1%,2015-2023年cagr9.17%。需求侧的化工行业步入成熟期,行业整体增速挂钩gdp且有明显的周期性。

结构:大炼化国产替代,产业集群沿海集聚

我国炼化行业的供给存在结构性的不均衡,上游的原油及主要的液化产成品自给率较低,而液化石油气和成品油则呈现出供需紧平衡和供过于求的产销关系。 2019年发改委规划布局七大石化产业基地后民营大炼化沿海装置持续投产,部分液化品产量、自给率加速提升,推动相应的运输需求增长。

另一方面,大炼化项目均于沿海区域投产,根据中物联危化品物流分会公众号,水运渗透率从2018年的18%提升至2023年的22%。 在国产替代、水运渗透率提升的结构变化下,沿海化学品运输量增速较快,2014-2023年cagr 8.99%。

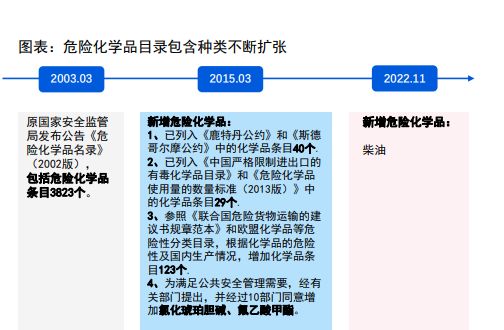

结构:新品类扩张,细分赛道贡献额外增量

除传统的危化品外,新品类的持续扩张为需求贡献额外增 量。随着危险品定义的扩张,部分细分赛道迎较快增长机 遇。以锂离子电池为例,据工信部数据,2020-2023年我国 出口额cagr59.7%,为危险品运输市场扩张贡献增量。

趋势:监管趋严,消费升级

2015年8月12日天津港大爆炸后监管趋严,生产、物流企业面临更高合规成本,市场分层按下加速键。2015年是行业拐点,市场分层按下加速键。重大安全事故出现导致行业、上下游安全监管强度明显上升,要求合规、一体化的“消费升级”需求出现,市场分层的趋势明显加速。

品类扩张,中高端一体化需求快速增长。随着大石油公司业务链条拉长至精细化工和新材料领域,其产品矩阵逐渐丰富。但品类的快速扩张会导致供应链管理难度呈指数型增长,供应链外包的诉求出现,中高端一体化需求快速增长。

整体呈现向头部集中的趋势。根据中物联危化品分会

供给侧各环节高度分散。根据克拉克森数据测算,2023年约 61%内贸化学品船东仅1-2艘船舶资产;根据中物联危化品分 会,罐容100万立方米以上的仓储企业仅占2.2%。 格局整体呈现向头部集中的趋势。根据中物联危化品分会调 研,头部水运、仓储、道路运输格局整体向头部企业集中。

资质是第一道护城河,阻隔跨领域新进者

供给侧资质是行业第一道护城河,中国特色的多部门联合hse监管体系将大多数竞争者隔绝在外。中国没有设立专门机构来协调和管理各种运输方式下危险货物的运输安全,不同部门根据国务院第591号法令赋予的职责分别进行管理,交叉监管体系下法律法规数量众多,资质门槛极高。

资源是行业第二道护城河,仓和内贸化学品船为核心稀缺资产

供给侧各环节相对独立,仓储和内贸化学品水运是盈利能力较强且能与同类型资产盈利拉开差距的环节,具备明显的资源属性,其余环节盈利能力并不突出。横向对比化工物流各环节与其他相似类别资产的盈利能力水平,化工仓储、内贸化学品水运环节具备明显的毛利率溢价,而化工物流中的陆运、货代、贸易业务与其他类似资产盈利水平差异不大。纵向对比化工物流赛道各环节毛利率,仓储>内贸水运>外贸水运>陆运>货代>贸易。

运营是第三道护城河,合规管理能力决定企业经营可持续性

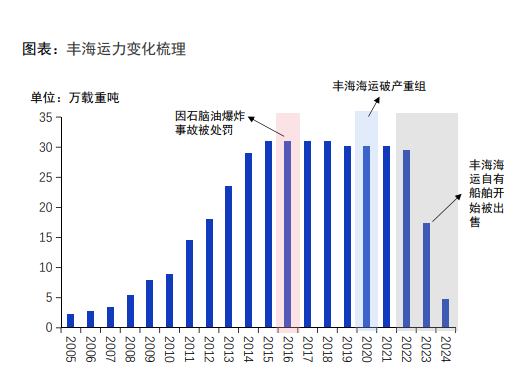

合规管理能力决定企业经营可持续性,不合规产能及企业在强监管压力下有出清压力。 2016年,国内最大的内贸化学品船船东丰海海运于海南东方市装载石脑油时发生爆炸,事故最终以丰海海运于2017年被罚款2860万元、注销安全管理体系“符合证明”及其所管理船舶的“安全管理证书” 、相关人员负刑事责任为处理结果。公司于2018年9月破产,2020年被鼎一投资收购重组,但至今内贸化学品运输业务仍未恢复正常,大量船运力或出租或闲置。

商业模式共性:均控制核心稀缺资源

第三方化工物流上市企业的共性在于均在资产端控制了核心资源。按资产类别及商业模式区分,兴通股份、盛航股份主要可归类为化学品水运服务商;宏川智慧、保税科技为化学品仓储服务商;密尔克卫和永泰运则可归类为化工综合物流。

细分赛道看,化工物流中的水运和仓储企业手握强稀缺性资源以赚取超额盈利;综合物流企业轻重资产结合,更重周转。

短期看景气度,中期看提市占,长期看扩链条/拓区域

化工物流行业景气度一定程度上受需求侧化工行业强周期波动的传导,短期成长存在波动性;但中期需求结构红利、头部产能整合并购跑通,成长路径仍然清晰;长期看化工物流企业则凭借自身资源禀赋和协同效应的不同,以扩链条、拓区域的形式打开“成长天花板”。

内需景气或温和修复

2024年初至6月,国内化工行业整体延续低开工、去库存的趋势,看好景气度逐步筑底,后续需求温和修复。

内贸运价底部,外贸运价中枢抬升

运价方面,内贸水运运价挂钩国内化工行业景气度,2023q2以来持续调整;外贸运价受益于红海绕行,外贸化学品部分航线及集运运价整体上行。

中期看提市占:并购整合扩产能,经营管理强赋能

各细分赛道格局分散的背景下,头部企业通过收并购扩产 能、提市占。化工物流核心资源环节强牌照属性,制约企 业以自建的形式扩张产能,头部企业主要通过并购整合存 量资源。 内贸水运具备一定的规模网络效应,头部企业凭借经营优 势通过运力审批 并购整合的路径快速扩产能,实现份额 的加速提升。

长期看扩链条:综合物流企业多元布局

依据资源禀赋的不同,化工物流企业长期扩张方向分化。综合物流企业以仓为节点导入货流,并以此核心逐步延申链条,密尔克卫、永泰运以仓库为核,多元布局快速扩张持续兑现。